Semanal de mercados

Informe Semanal de Mercados

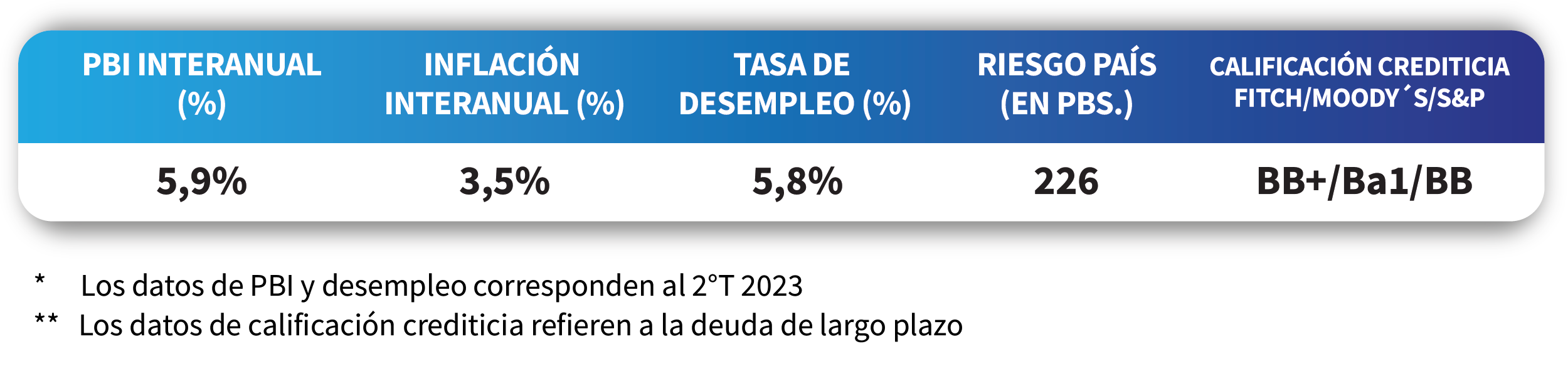

En Estados Unidos, el Producto Bruto Interno (PBI) del tercer trimestre creció a un ritmo anualizado del +4,9% frente al +4,5% esperado por el consenso de analistas. A su vez, el índice de precios de gasto en consumo personal que excluye alimentos y combustibles (medida de inflación preferida por la Reserva Federal de Estados Unidos -Fed-) alcanzó el +3,7% interanual en septiembre, en línea con las expectativas y ligeramente inferior a agosto. En consecuencia, los rendimientos de los bonos del Tesoro americano se comprimieron a lo largo de todos los vencimientos en la semana, a excepción del bono a 1 año que se amplió hasta 5,40%. En tanto, el de 3 años se ubicó en 4,84% y el de 10 años en 4,83%. Por su parte, en Brasil, la inflación de mediados de octubre se aceleró levemente hasta +5,05% interanual, en línea con lo esperado, pero ubicándose por encima de la meta del Banco Central. En Paraguay, el Banco Central decidió recortar la tasa de política monetaria hasta 7,75%, al compás de la senda decreciente que viene exhibiendo la inflación en el año.

Monitor Semanal

Internacional

En Estados Unidos, el Producto Bruto Interno (PBI) creció a una tasa anualizada de +4,9% en el tercer trimestre del año de acuerdo a la estimación preliminar, la cifra más elevada desde finales de 2021. Este desempeño superó el +4,5% esperado y el +2,1% del trimestre anterior.

En tanto, el índice de precios de gasto en consumo personal (PCE) de septiembre avanzó +0,4% mensual, por encima del +0,3% estimado; y +3,4% interanual, en línea con lo previsto. A su vez, la medición que excluye alimentos y energía -medida de inflación preferida por la Reserva Federal (Fed) para decisiones de política monetaria- resultó en línea con las expectativas, al acelerarse +0,3% mensual (superior al dato de agosto) y +3,7% interanual.

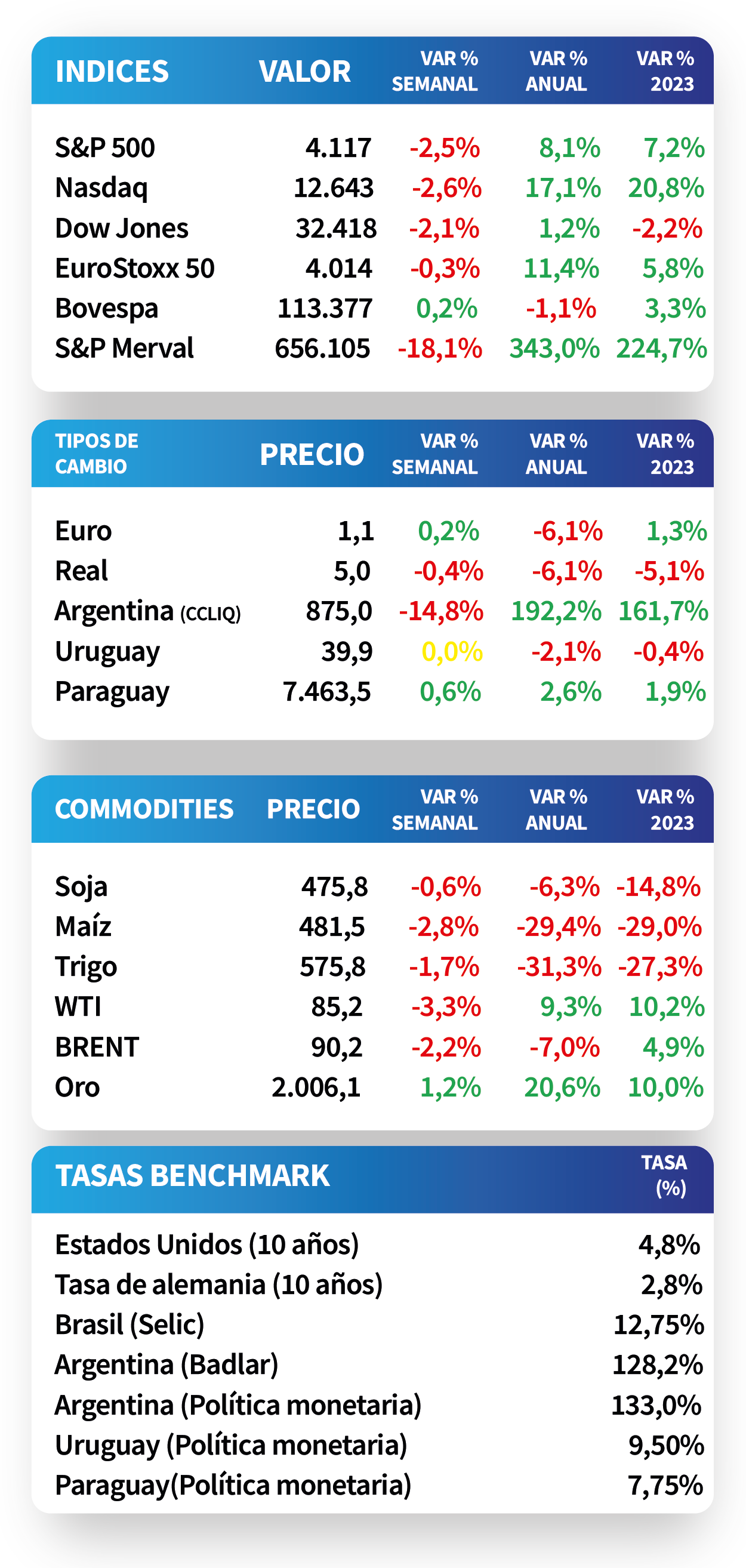

En este contexto, los rendimientos de los bonos del Tesoro americano finalizaron la semana con retrocesos a lo largo de todos los vencimientos, a excepción del bono a 1 año que se amplió. Así, el rendimiento a 1 año pasó de 5,38% a 5,40%, el de 3 años de 4,92% a 4,84% y el correspondiente a 10 años desde 4,91% a 4,83%. En tanto, el rendimiento promedio de los bonos corporativos con Grado de Inversión (ETF LQD) alcanzó el 6,4%. Por su parte, las acciones cerraron a la baja, sobresaliendo el Nasdaq con -2,6% y el S&P 500 con un -2,5%.

En relación a los resultados corporativos del tercer trimestre, del 49% de las compañías del S&P 500 que reportaron, el 78% de ellas superaron expectativas de ganancias por acción; mientras que en términos de ingresos, el 62% informó por encima de lo proyectado. En el promedio ponderado, las ganancias muestran un crecimiento de +2,7% frente al descenso estimado de -0,3% al cierre del tercer trimestre. Es importante destacar que los sectores que traccionaron la mejora en las ganancias son los correspondientes a Consumo Discrecional, Tecnología de la Información y Servicios de Comunicación.

El Banco Central Europeo (BCE) mantuvo la tasa de política monetaria en 4,5%, en línea con las expectativas, tras diez ajustes consecutivos desde que inició el ciclo alcista en julio de 2022. La entidad argumentó que se sostendrán las tasas elevadas el tiempo suficiente para la convergencia de la inflación al 2%, sin descartar ajustes adicionales en caso de ser necesario.

El foco de la semana próxima en Estados Unidos estará en la reunión de política monetaria de la Fed, en la que se espera que se mantenga inalterada la tasa de interés en 5,5%. A su vez, informarán la evolución del mercado laboral en octubre, estimándose un desempleo de 3,8% y la creación de 185 mil nuevos puestos de trabajo. En la Eurozona se conocerá la inflación de octubre, proyectándose alzas interanuales de +3,1% y de +4,2% para la núcleo, y el PBI del tercer trimestre.

Regional

En Brasil, la actividad económica mejoró +1,3% interanual en agosto, acumulando en el año un +3,1%. Sin embargo, se contrajo -0,8% mensual frente al -0,3% proyectado, revirtiendo la tendencia positiva del último bimestre. A su vez, las ventas minoristas cedieron -0,2% mensual en dicho mes, aunque repuntaron +2,3% interanual. En este escenario, el índice Bovespa finalizó con una merma de -2,2% semanal.

En relación al desempeño de la deuda soberana de Latinoamérica, los rendimientos de los bonos soberanos en dólares a 10 años en Brasil y México pasaron de 6,68% y 6,10% posterior al encuentro de la Fed de septiembre, hasta el nivel actual de 7,10% y 6,62%, respectivamente.

En México, las ventas minoristas bajaron -0,4% mensual, mientras que aumentaron +3,2% interanual. No obstante, ambos desempeños resultaron inferiores a las expectativas. Por ende, el índice de acciones de referencia se contrajo un -1,1% al cierre de la jornada.

El epicentro de la semana siguiente estará en los datos de inflación de mediados de octubre en Brasil y México. Además, se informará la evolución de la actividad económica de México en agosto, siendo el último registro de +3,2 interanual; mientras que el Banco Central de Chile llevará a cabo su reunión de política monetaria (con la tasa de interés en el 9,5% actual).

Paraguay

El Banco Central redujo la tasa de política monetaria hasta el 7,75%, un ajuste de un cuarto de punto porcentual, consistente con una evolución favorable de la economía y el sendero decreciente de la inflación. En este contexto, el tipo de cambio aumentó +0,6% semanal hasta Gs. 7.464 por dólar.

Los bonos soberanos en guaraníes cerraron la semana con un rendimiento de 8,56% promedio a lo largo de todos los vencimientos y precios en torno a Gs. 100,2. Mientras tanto, los precios de los soberanos en dólares repuntaron +0,5% en promedio, alcanzando un rendimiento del 7%. Vale destacar que el rendimiento del bono soberano a 10 años finalizó en 6,97%.

Los rendimientos anualizados de los Fondos de Liquidez de PUENTE finalizaron la semana en 6,86% en guaraníes y 3,39% en dólares. Los niveles actuales de rendimientos en instrumentos en moneda local lucen favorables para remunerar posiciones de corto plazo.

La atención de la semana próxima girará en torno al dato de inflación de octubre, que acumula en lo que va del año un incremento de +2,5% frente a igual período de 2022. A su vez, se conocerán las actas de la reunión de política monetaria del Banco Central y la actualización trimestral de la proyección del PBI para 2023.