Semanal de mercados

Informe Semanal de Mercados

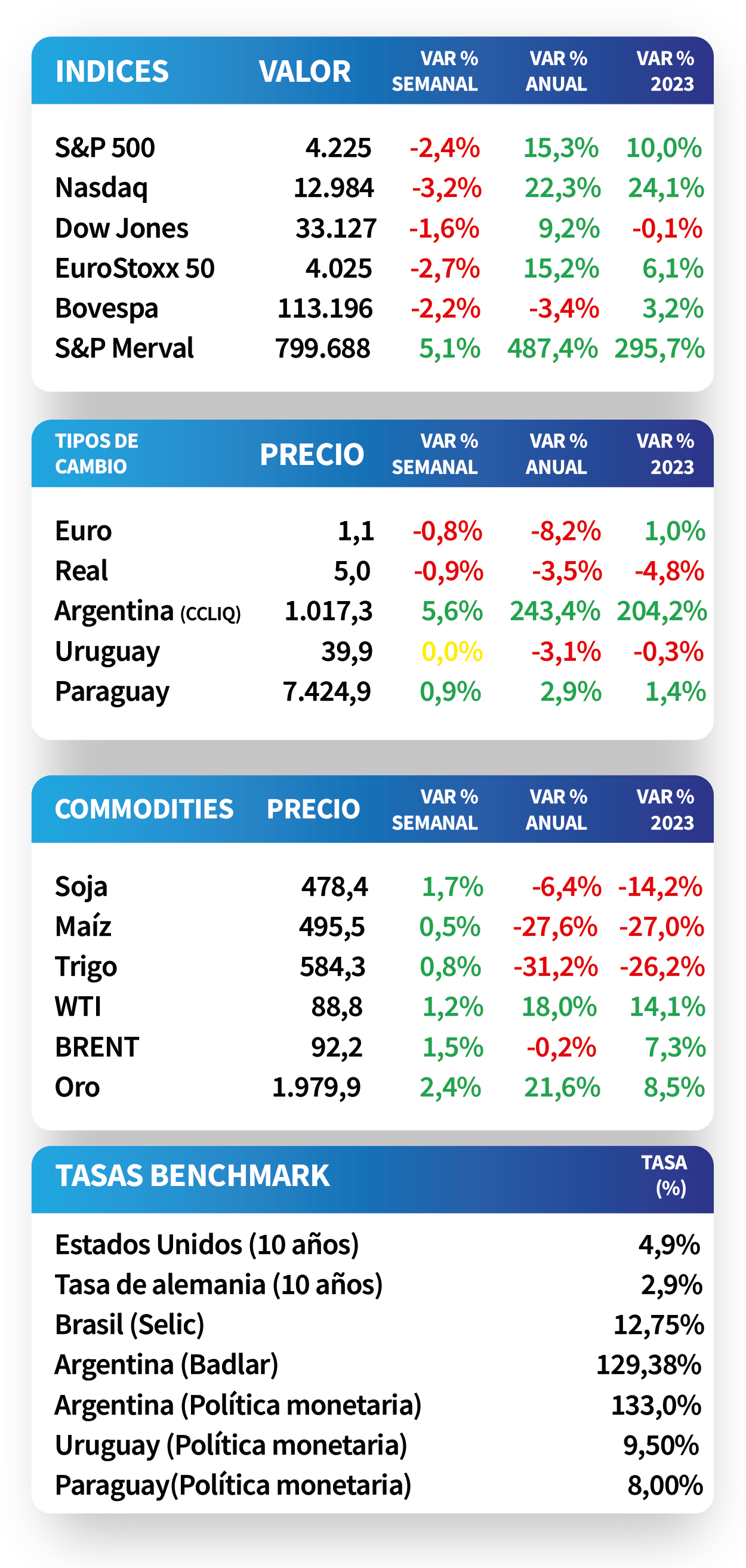

En Estados Unidos, el presidente de la Reserva Federal, Jerome Powell, destacó la fortaleza de la economía y la solidez del mercado laboral, lo que podría generar mayores presiones inflacionarias. Por esto, las autoridades esperan tasas altas por más tiempo, sin descartar un ajuste adicional en la tasa de referencia al final del año. En consecuencia, los rendimientos de los bonos del Tesoro americano se ampliaron a lo largo de todos los vencimientos en la semana, con el correspondiente a 10 años trepando hasta 4,91%. En tanto, el de 1 año se ubicó en 5,40% y el de 3 años en 4,91%. Por su parte, en Brasil, la actividad económica avanzó +1,3% interanual en agosto, acumulando en el año un +3,1%. En Paraguay, el Banco Central colocó USD 5 millones en el mercado de cambios para aminorar la depreciación del tipo de cambio, que alcanza el -1,9% en el mes.

Monitor Semanal

Internacional

El presidente de la Reserva Federal de Estados Unidos (Fed), Jerome Powell, expresó que la fortaleza de la actividad económica y la solidez del mercado laboral podrían derivar en presiones inflacionarias a corto plazo, lo que ameritaría un endurecimiento adicional de la política monetaria en el año, tal como está previsto, o mantener niveles elevados en la tasa de interés de referencia por más tiempo. Incluso, en su discurso postuló “puede ser que las tasas no hayan sido lo suficientemente altas durante el tiempo suficiente”, lo que derivó en que el rendimiento del bono del Tesoro americano a 10 años roce el 5%. Esta postura contrasta con las expectativas del mercado, que esperan que la tasa se mantenga en 5,5%.

Por otro lado, las ventas minoristas en Estados Unidos crecieron +0,7% mensual en septiembre frente al +0,3% proyectado; alcanzó el +3,8% interanual. A su vez, la producción industrial avanzó +0,3% mensual, también por encima de las expectativas, y un +0,1% interanual.

En este entorno, los rendimientos de los bonos del Tesoro americano finalizaron la semana con ampliaciones a lo largo de todos los vencimientos, principalmente en los tramos más largos. Así, el rendimiento a 1 año pasó de 5,38% a 5,40%, el de 3 años de 4,82% a 4,91% y el correspondiente a 10 años desde 4,61% a 4,91%, un nuevo máximo en 16 años. En tanto, el rendimiento promedio de los bonos corporativos con Grado de Inversión (ETF LQD) alcanzó el 6,5%. Por su parte, las acciones cerraron a la baja, destacándose el Nasdaq, con un -3,2%.

Con la temporada de resultados corporativos del tercer trimestre iniciada, esta semana las compañías Johnson & Johnson, Bank of America, Procter & Gamble, Morgan Stanley, American Express y Lockheed Martin reportaron beneficios por acción (BPA) e ingresos por encima de las expectativas. Por su parte, Netflix superó la estimación de BPA, con ingresos similares a lo proyectado; mientras que Goldman Sachs solo presentó ingresos por encima de lo esperado. Sin embargo, Tesla se destacó al reportar BPA (0,66) e ingresos (USD 23.400 millones) inferiores a las estimaciones del consenso de analistas.

El foco de la semana próxima en Estados Unidos estará en la publicación del índice de precios de gasto en consumo personal (PCE) de septiembre, proyectándose alzas interanuales de +3,4% y de +3,7% para la medición sin alimentos y combustibles. A su vez, se conocerá la primera estimación del Producto Bruto Interno (PBI) del tercer trimestre, siendo la expectativa un +4% anualizado. Por otro lado, el Banco Central Europeo llevará a cabo un nuevo encuentro de política monetaria (siendo el nivel actual de la tasa de 4,5%).

Regional

En Brasil, la actividad económica mejoró +1,3% interanual en agosto, acumulando en el año un +3,1%. Sin embargo, se contrajo -0,8% mensual frente al -0,3% proyectado, revirtiendo la tendencia positiva del último bimestre. A su vez, las ventas minoristas cedieron -0,2% mensual en dicho mes, aunque repuntaron +2,3% interanual. En este escenario, el índice Bovespa finalizó con una merma de -2,2% semanal.

En relación al desempeño de la deuda soberana de Latinoamérica, los rendimientos de los bonos soberanos en dólares a 10 años en Brasil y México pasaron de 6,68% y 6,10% posterior al encuentro de la Fed de septiembre, hasta el nivel actual de 7,10% y 6,62%, respectivamente.

En México, las ventas minoristas bajaron -0,4% mensual, mientras que aumentaron +3,2% interanual. No obstante, ambos desempeños resultaron inferiores a las expectativas. Por ende, el índice de acciones de referencia se contrajo un -1,1% al cierre de la jornada.

El epicentro de la semana siguiente estará en los datos de inflación de mediados de octubre en Brasil y México. Además, se informará la evolución de la actividad económica de México en agosto, siendo el último registro de +3,2 interanual; mientras que el Banco Central de Chile llevará a cabo su reunión de política monetaria (con la tasa de interés en el 9,5% actual).

Paraguay

El Banco Central implementó una operación compensatoria a través de la inyección de USD 5 millones en el mercado cambiario para aminorar la presión del fortalecimiento del dólar sobre la moneda local. Cabe destacar que el tipo de cambio muestra una depreciación del -1,9% en el mes y de -1,4% en lo que va del año.

Los bonos soberanos en guaraníes cerraron la semana con un rendimiento de 8,56% promedio a lo largo de todos los vencimientos y precios en torno a Gs. 100,2. Mientras tanto, los precios de los soberanos en dólares cedieron -1,7% promedio, alcanzando un rendimiento de 7,06%. En este sentido, el rendimiento del bono soberano a 10 años cerró en 7,1%.

Los rendimientos anualizados de los Fondos de Liquidez de PUENTE finalizaron la semana en 6,86% en guaraníes y 3,39% en dólares. Los niveles actuales de rendimientos en instrumentos en moneda local lucen favorables para remunerar posiciones de corto plazo.

La atención de la semana próxima girará en torno a la reunión de política monetaria del Banco Central, situándose la tasa de referencia en el 8% actual. Adicionalmente, se conocerá la inflación mayorista correspondiente a septiembre.