Semanal de mercados

Informe Semanal de Mercados

La Reserva Federal de Estados Unidos (Fed) llevará a cabo su reunión de política monetaria esta semana, siendo la proyección del consenso de analistas un recorte en la tasa de referencia hasta el rango de 5%-5,25%, a la vez que publicará la actualización trimestral de proyecciones macroeconómicas y del sendero de tasas de interés. Esto cobra relevancia, luego de conocerse la inflación de agosto, que volvió a desacelerarse por quinto mes consecutivo en términos interanuales, al anotar +2,5% y +3,2% en la medición sin alimentos ni combustibles. Esta tendencia bajista de los últimos meses, en conjunto con un mercado laboral que exhibe signos de debilitamiento, ha venido aumentando la expectativa de que la entidad comience a relajar las condiciones monetarias este mes, tras mantener la tasa de referencia en el rango más elevado desde 2001 (5,25%-5,5%). Con este panorama, los rendimientos de los bonos del Tesoro se comprimieron a lo largo de toda la curva durante la semana, con el bono a 1 año cerrando en 4,01%, el de 3 años en 3,44% y a 10 años en 3,66%. Es importante considerar que el escenario base continúa siendo el de “aterrizaje suave” y de tasas de interés elevadas por más tiempo, lo que continuará manteniendo el atractivo de la renta fija global dado los altos rendimientos nominales que se pueden capturar, siendo los vencimientos inferiores a 3 años la opción más conveniente para inversores conservadores. En Paraguay, la actividad económica creció +5,3% interanual en julio, acelerándose respecto a la medición de junio (+3,9%). Esta semana habrá una nueva reunión del Comité de Política Monetaria y se publicará la Encuesta de Expectativas de Variables Económicas de septiembre.

Monitor Semanal

Internacional

La atención de la semana en Estados Unidos estará en la reunión de política monetaria de la Reserva Federal (Fed), siendo la expectativa del consenso de analistas un recorte en la tasa de referencia de un cuarto de punto porcentual hasta el rango de 5%-5,25%. A su vez, se publicará la actualización trimestral de las proyecciones macroeconómicas y del sendero de tasa de interés. En la Eurozona se divulgará la inflación de agosto, para lo cual se proyecta alzas interanuales de +2,2% y de +2,8% en la medición núcleo. En otro orden, también tendrán lugar las decisiones de política monetaria de los Bancos Centrales de Inglaterra, Brasil y Japón, cuyas tasas de referencia se encuentran en 5%, 10,5% y 0,25%, respectivamente.

En Estados Unidos, la inflación de agosto se ubicó en línea con las expectativas en la mayoría de las mediciones. En concreto, avanzó +2,5% interanual, desacelerándose por quinto mes consecutivo y representando el dato más bajo desde febrero de 2021, y +0,2% mensual. En tanto, la medición sin alimentos ni combustibles anotó +3,2% interanual y +0,3% mensual frente al +0,2% esperado. Con esta tendencia bajista de los últimos meses, y un mercado laboral con signos de debilitamiento, el consenso de analistas prevé que la Fed inicie el ciclo de recortes de la tasa de referencia en la reunión de esta semana, tras mantenerla en el rango actual (5,25%-5,25%) desde julio de 2023.

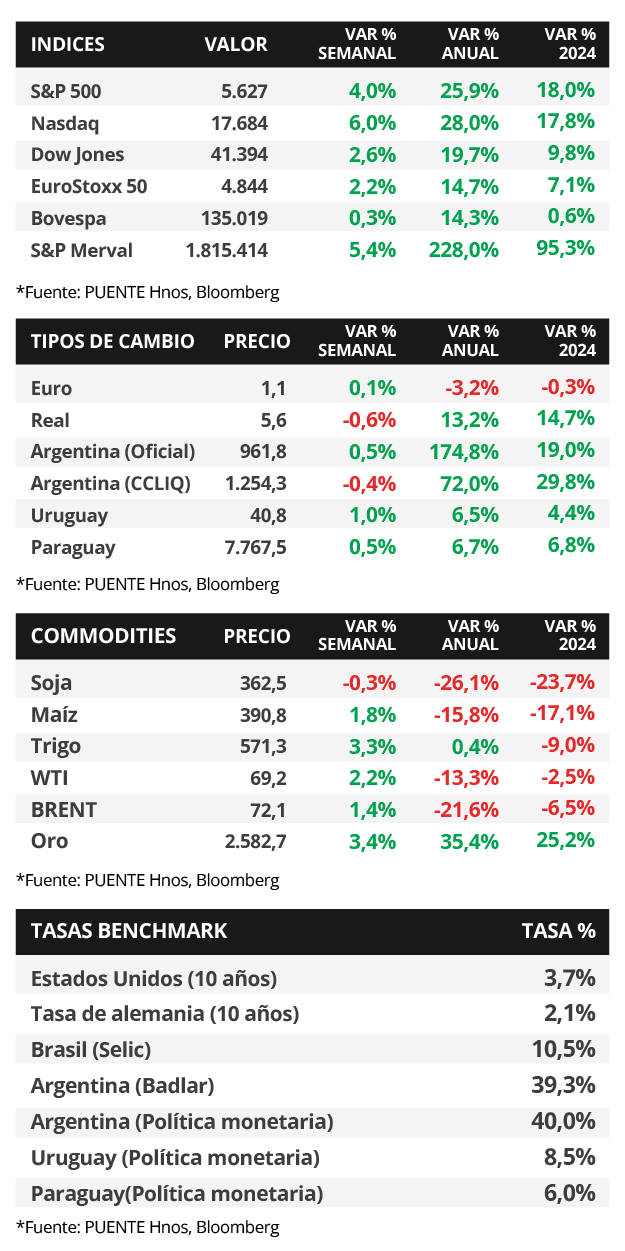

En este entorno, los rendimientos de los bonos del Tesoro americano se comprimieron a lo largo de todos los vencimientos durante la semana. De este modo, el bono a 1 año pasó de 4,09% a 4,01%, el de 3 años de 3,53% a 3,44% y aquel a 10 años desde 3,71% a 3,66%. Por su parte, los bonos corporativos con Grado de Inversión (ETF LQD) cerraron con un rendimiento del 5% promedio. En otro orden, los índices de acciones finalizaron positivos, destacándose el Nasdaq con una mejora de +6% semanal, seguido por el S&P 500 con 4%.

El Banco Central Europeo (BCE) recortó la tasa de referencia hasta el 3,65%, en línea con lo previsto. La titular de la entidad, Christine Lagarde, argumentó que la evolución de la inflación ha resultado según lo esperado, lo que amerita una moderación en el grado de restricción monetaria, aunque evitó dar precisiones acerca del sendero futuro de la tasa de interés. A su vez, la actualización trimestral de perspectivas económicas prevé una inflación para 2024 de +2,5%, con una ligera corrección al alza en la medición sin alimentos ni combustibles hasta el +2,9%. Por su parte, se ajustó a la baja la expectativa de crecimiento al +0,8% este año (versus el +0,9% previo) y +1,3% en 2025, a medida que se prevé una política monetaria más laxa.

En Latinoamérica se conoció la inflación de agosto en Brasil y México, que en ambos casos mostró una desaceleración y resultó inferior a las expectativas. En concreto, en Brasil registró +4,2% interanual y -0,02% mensual, frente a los estimados de +4,3% y +0,01%, respectivamente. En tanto, en México anotó un +5% interanual frente al +5,1% proyectado por el consenso de analistas, sin arrojar cambios en términos mensuales. En este contexto, los tipos de cambio cedieron -0,6% y -3,9%, respectivamente, durante la semana.

Paraguay

La atención de la semana estará en la reunión del Comité de Política Monetaria (CPM) de septiembre, anteriormente la tasa de política monetaria en 6,0% anual. Por otro lado, el Banco Central del Paraguay publicará la Encuesta de Expectativas de Variables Económicas (EVE) de septiembre y el Índice de Confianza del Consumidor (ICC) de agosto.

El Indicador Mensual de la Actividad Económica del Paraguay (IMAEP) de julio mostró un crecimiento de +5,3% interanual y acumula una variación del +4,6% en los primeros 7 meses del año. El consenso de analistas espera un crecimiento del +3,9% para el año 2024. Por otro lado, el superávit comercial acumulado al mes de agosto fue de +USD 488,2 millones, inferior al alcanzado en el mismo período del año anterior.

Los bonos soberanos en dólares experimentaron una compresión en sus rendimientos al finalizar la semana, particularmente, aquellos que pertenecen al tramo más largo de la curva. En ese sentido, el bono con vencimiento al 2027 pasó de un rendimiento del 4,7% al 4,6%. Mientras tanto, el bono 10 años cerró en 5,2% cuando anteriormente llegó al 5,3%.

Los rendimientos anualizados de los Fondos de Liquidez de PUENTE cerraron la semana en 5,94% en guaraníes y 4,04% en dólares. En consecuencia, los niveles actuales de rendimientos en instrumentos en moneda local lucen favorables para remunerar posiciones de corto plazo.