Semanal de mercados

Informe Semanal de Mercados

Ver resumen Escuchar resumen

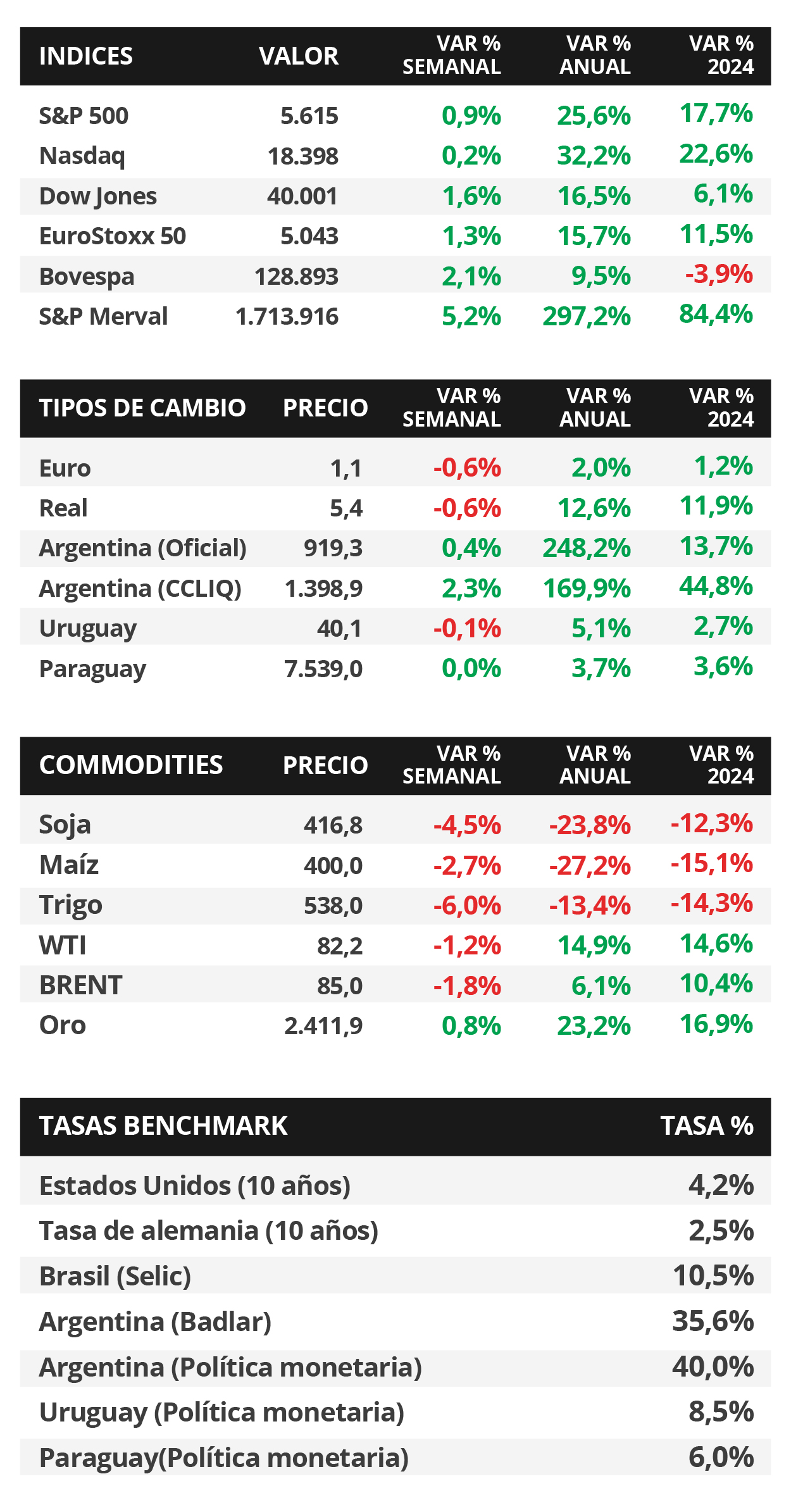

En Estados Unidos, la inflación de junio volvió a desacelerarse por tercer mes consecutivo, resultando inferior a las expectativas. En concreto, marcó incrementos interanuales de +3% y +3,3% en la medición sin alimentos ni combustibles, llevando a que el mercado pase a estimar dos recortes en la tasa de referencia (hoy en el rango de 5,25%-5,5%) para este año, con una mayor probabilidad de que el primero se efectivice en septiembre. Si bien desde la Reserva Federal (Fed) han ratificado que mantendrán la cautela al momento de decidir flexibilizar la política monetaria, este hecho marca un cambio en la expectativa del mercado, que preveía un primer ajuste en noviembre. No obstante, el panorama de tasas altas por más tiempo continúa favoreciendo a la renta fija global, dado que pueden esperarse rendimientos elevados y más atractivos para los bonos de excelente calidad crediticia en general, siendo el tramo corto el más conveniente el más atractivo para inversores conservadores. En este entorno, los rendimientos de los bonos del Tesoro se comprimieron a lo largo de todos los vencimientos durante la semana, con el bono a 1 año en 4,86% y a 10 años en 4,18%. A nivel regional, el índice de precios al consumidor de junio anotó alzas interanuales de +4,2% en Brasil y Chile, por debajo de lo esperado en ambos casos, y un +5% en México, superando las expectativas. En Paraguay, la actividad económica se expandió +3,1% interanual en mayo, acumulando en el año un +4,5% frente a igual periodo de 2023. Cabe recordar el consenso de analistas proyecta un crecimiento de +3,8% para 2024.

Monitor Semanal

Internacional

La atención de la semana en Estados Unidos estará centrada en la publicación de las ventas minoristas de junio, estimándose una merma de -0,2% mensual, y la producción industrial del mismo mes, para la cual se proyecta un alza de +0,4%. En otro orden, el Banco Central Europeo (BCE) tendrá su reunión de política monetaria, siendo la expectativa que se mantenga la tasa de referencia en el 4,25% actual. A su vez, en la Eurozona se divulgará la estimación final de inflación de junio.

En Estados Unidos, la inflación de junio volvió a desacelerarse por tercer mes consecutivo, resultando inferior a las expectativas en todas en todas las mediciones. En concreto, marcó -0,1% y +3% interanual, frente a los estimados de +0,1% y +3,1%, respectivamente; mientras que la medición sin alimentos ni combustibles anotó +0,1% mensual y +3,3% interanual, cuando se proyectaba +0,2% y +3,4% en cada caso.

Con los precios minoristas mostrando una tendencia bajista en los últimos meses, pese a la solidez que aún muestra el mercado laboral y datos de actividad mostrando cierta debilidad, los futuros en la tasa de interés implícita de la Fed estiman 2 recortes en la tasa de referencia (hoy en el rango entre 5,25%-5,5%) este año, con un primer ajuste en septiembre.

En este escenario, los rendimientos de los bonos del Tesoro americano mostraron importantes compresiones a lo largo de toda la curva durante la semana. Así, el 1 año pasó de 5% a 4,86%, el de 3 años de 4,39% a 4,23% y aquel a 10 años desde 4,28% a 4,18%. En tanto, los bonos corporativos con Grado de Inversión (ETF LQD) finalizaron con un rendimiento promedio de 5,4%. Por su parte, los índices de acciones cerraron positivos, destacándose el Dow Jones con +1,6%, seguido por el S&P 500 con +0,9%.

Iniciada la temporada de balances corporativos del 2°trimestre, esta semana reportan Goldman Sachs, Bank of America, Morgan Stanley y Novartis ADR, entre otras. En conjunto, la expectativa es que las ganancias por acción suban +8,8% interanual y los ingresos un +4,6%.

Regional

La atención de la semana estará en la publicación de la evolución de la actividad económica en Brasil y Perú del mes de mayo, siendo los últimos registros crecimientos interanuales de +4% y +5,3%, respectivamente.

En Brasil, la inflación de junio anotó +4,2% interanual, acelerándose por segundo mes consecutivo, y +0,2% mensual, ambos registros inferiores a los esperados (+4,4% y +0,3%, respectivamente). En tanto, las ventas minoristas -proxy de actividad- de mayo repuntaron +8,1% interanual frente al +4% estimado, y +1,2% mensual, superando el -0,9% previsto. Por ende, el tipo de cambio cedió -0,6% hasta 5,4 reales por dólar durante la semana.

En otro orden, en México el índice de precios al consumidor de junio subió +5% interanual y +0,4% mensual, por encima de las expectativas del mercado de +4,9% y +0,2% en cada caso. Vale remarcar que los precios vienen acelerándose desde marzo, lo que ha llevado a que el Banco Central mantenga la tasa de referencia en el 11% en la reunión de finales de junio.

En Chile, los precios minoristas aumentaron +4,2% interanual en junio, ligeramente por debajo del +4,3% estimado por el consenso de analistas; mientras que retrocedieron -0,1% mensual, frente al 0% previsto. En este contexto, el tipo de cambio retrocedió -3,3% semanal.

Respecto al desempeño de la deuda soberana de Latinoamérica, los rendimientos de los bonos en dólares a 10 años en Brasil y México pasaron de 6,60% y 5,80% a finales de la semana previa, hasta el nivel actual de 6,27% y 5,50%, respectivamente.

Paraguay

La atención de la semana estará en la publicación de la Encuesta de Expectativas de Variables Económicas de julio, y en el informe trimestral de política monetaria del Banco Central.

La actividad económica de mayo se expandió +3,1% interanual, ralentizándose frente a abril. Dicho desempeño estuvo impulsado por los sectores vinculados a servicios, manufacturas, ganadería y agricultura. De este modo, en el año la actividad muestra un crecimiento de +4,5%.

El resultado fiscal del primer semestre fue un déficit de 912 mil millones de guaraníes (USD 127 millones), equivalente a -0,3% del Producto Bruto Interno (PBI). Vale destacar que el déficit fiscal anualizado a junio representa el -3,2% del PBI.

Los rendimientos anualizados de los Fondos de Liquidez de PUENTE finalizaron la semana en 6,02% en guaraníes y 3,91% en dólares. Los niveles actuales de rendimientos en instrumentos en moneda local lucen favorables para remunerar posiciones de corto plazo.