Semanal de mercados

Informe Semanal de Mercados

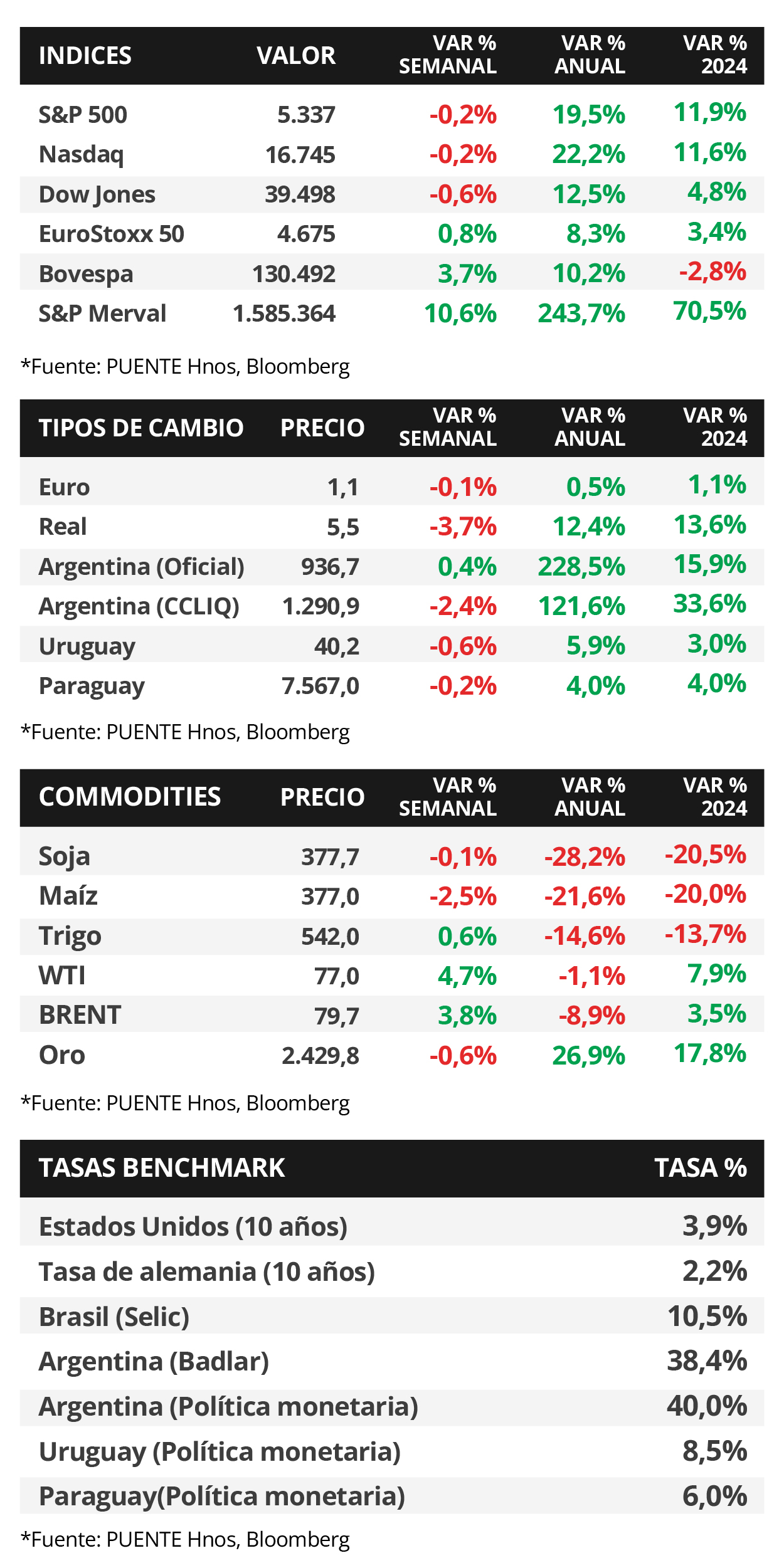

En Estados Unidos, la expectativa de la semana se concentrará en el dato de inflación de julio, para lo cual se proyectan incrementos interanuales de +3% y +3,2% en la medición sin alimentos ni combustibles. Si bien desde la Reserva Federal (Fed) adelantaron que, de mantenerse las condiciones macroeconómicas actuales, podrían contemplar un primer recorte en la tasa de referencia (hoy en el rango de 5,25%-5,5%) en la reunión de septiembre, el escenario base continúa siendo el de tasas de interés elevadas por más tiempo. Esto mantiene el atractivo de la renta fija a nivel global dado los elevados rendimientos nominales con posibilidades de capturar, siendo los vencimientos menores a 3 años los más convenientes para inversores conservadores. Vale destacar que, en la última semana, los rendimientos de los bonos del Tesoro se ampliaron a lo largo de toda la curva, con el bono a 1 año en 4,48%, el de 3 años en 3,87% y aquel a 10 años en 3,94%; mientras que los índices de acciones cerraron con ligeras bajas. A nivel regional, el índice de precios al consumidor de julio se aceleró en Brasil, México y Chile, marcando alzas interanuales de +4,5%, +5,6% y +4,6%, respectivamente. A su vez, el Banco Central de México redujo su tasa de referencia hasta el 10,75%, en línea con lo esperado. En Paraguay, la actividad económica de junio se expandió +3,9% interanual, acumulando un +4,4% en el primer semestre. Cabe remarcar que la expectativa de crecimiento para 2024 es del +4,4%, de acuerdo a la última proyección del consenso de analistas.

Monitor Semanal

Internacional

La atención de la semana en Estados Unidos estará centrada en la publicación del índice de precios al consumidor de julio, siendo las proyecciones del consenso de analistas alzas interanuales de +3% y de +3,2% en la medición sin alimentos ni combustibles. A su vez, se publicará la evolución de las ventas minoristas y de la producción industrial de julio. Por otro lado, en la Eurozona se divulgarán las actas de la última reunión de política monetaria del Banco Central Europeo y la producción industrial de junio; mientras que en Japón se conocerá el Producto Bruto Interno (PBI) del 2°trimestre, esperándose una suba de +2,3% anualizado.

En Estados Unidos, los Índices de Gerentes de Compras (PMI’s en inglés) de servicios y compuestos de julio resultaron inferiores a las expectativas y a los datos de junio, marcando 55 puntos y 54,3 puntos, respectivamente. Vale recordar que una lectura por encima de los 50 puntos supone expansión y una inferior de dicho umbral contracción de la actividad.

Los rendimientos de los bonos del Tesoro americano se ampliaron a lo largo de todos los vencimientos durante la semana. Por ende, el bono a 1 año pasó de 4,36% a 4,48%, el de 3 años de 3,71% a 3,87% y aquel a 10 años desde 3,79% a 3,94%. Por otro lado, el rendimiento de los bonos corporativos con Grado de Inversión (ETF LQD) cerró en 5,3% promedio. En otro orden, los índices de acciones finalizaron con leves bajas, siendo el Dow Jones el más afectado con un -0,6%.

En la Eurozona, los PMI´s de servicios y compuestos de julio anotaron 51,9 y 50,2 puntos en cada caso, desacelerándose frente a junio. En tanto, las ventas minoristas -proxy de actividad- de junio cedieron -0,3% tanto mensual como interanual, por debajo de las expectativas.

Durante la rueda del lunes previo, el índice Nikkei 225 de la bolsa de Tokio cedió -12,4%, el peor registro desde 1987, tras alcanzar en el último mes máximos en 34 años. Esto se explicó por los datos del mercado laboral en Estados Unidos de julio peor a lo esperado y una mayor cautela respecto a la tendencia del crecimiento económico hacia adelante.

Regional

La atención de la semana en Brasil estará en la divulgación del dato de actividad económica de junio, siendo el último registro un alza de +1,3% interanual, y en las ventas minoristas de dicho mes. En tanto, en México se dará a conocer la confianza del consumidor del mes de julio.

En Brasil, la inflación de julio registró un avance de +0,4% mensual y +4,5% interanual, superando ligeramente lo esperado. Vale acotar que ambos desempeños resultaron mayores a los registros de junio. Sin embargo, el tipo de cambio bajó hasta 5,5 reales por dólar (-3,7%).

El Banco Central de México recortó la tasa de referencia hasta el 10,75%, un ajuste de un cuarto de punto porcentual, en línea con lo esperado por el consenso de analistas. En la antesala a dicha decisión, el índice de precios al consumidor de julio mostró una aceleración y se ubicó por encima de las expectativas, al anotar +1,1% mensual y +5,6% interanual. No obstante, el tipo de cambio cedió -1,8%en la semana hasta $18,8 por dólar.

Finalmente, la inflación en Chile en julio también continuó la senda alcista de sus pares latinoamericanos, anotando +0,7% mensual y +4,6% interanual, mayores a los estimados (+0,6% y +4,4% respectivamente). Pese a ello, el tipo de cambio retrocedió -2,1% semanal.

Respecto al desempeño de la deuda soberana de Latinoamérica, los rendimientos de los bonos en dólares a 10 años en Brasil y México pasaron de 6,11% y 5,40% a finales de la semana previa, hasta el nivel actual de 6,09% y 5,32%, respectivamente.

Paraguay

Durante la semana, la atención estará en la publicación de la Encuesta de Expectativas de Variables Económicas de agosto y en el índice de confianza del consumidor de julio.

La actividad económica de junio se expandió +3,9% interanual, por encima de mayo, impulsada por los sectores de servicios, manufacturas, construcción, ganadería y agricultura. Con este desempeño, acumula un crecimiento de +4,4% en el año, siendo la expectativa del consenso de analistas un +3,8% para 2024.

Los bonos soberanos en guaraníes cerraron con un rendimiento de 7% promedio semanal a lo largo de todos los vencimientos y precios en torno a Gs. 107. En tanto, los precios de los soberanos en dólares operaron estables, alcanzando un rendimiento del 5,7% en promedio.

Los rendimientos anualizados de los Fondos de Liquidez de PUENTE finalizaron la semana en 5,97% en guaraníes y 3,98% en dólares. Los niveles actuales de rendimientos en instrumentos en moneda local lucen favorables para remunerar posiciones de corto plazo.