Semanal de mercados

Informe Semanal de Mercados

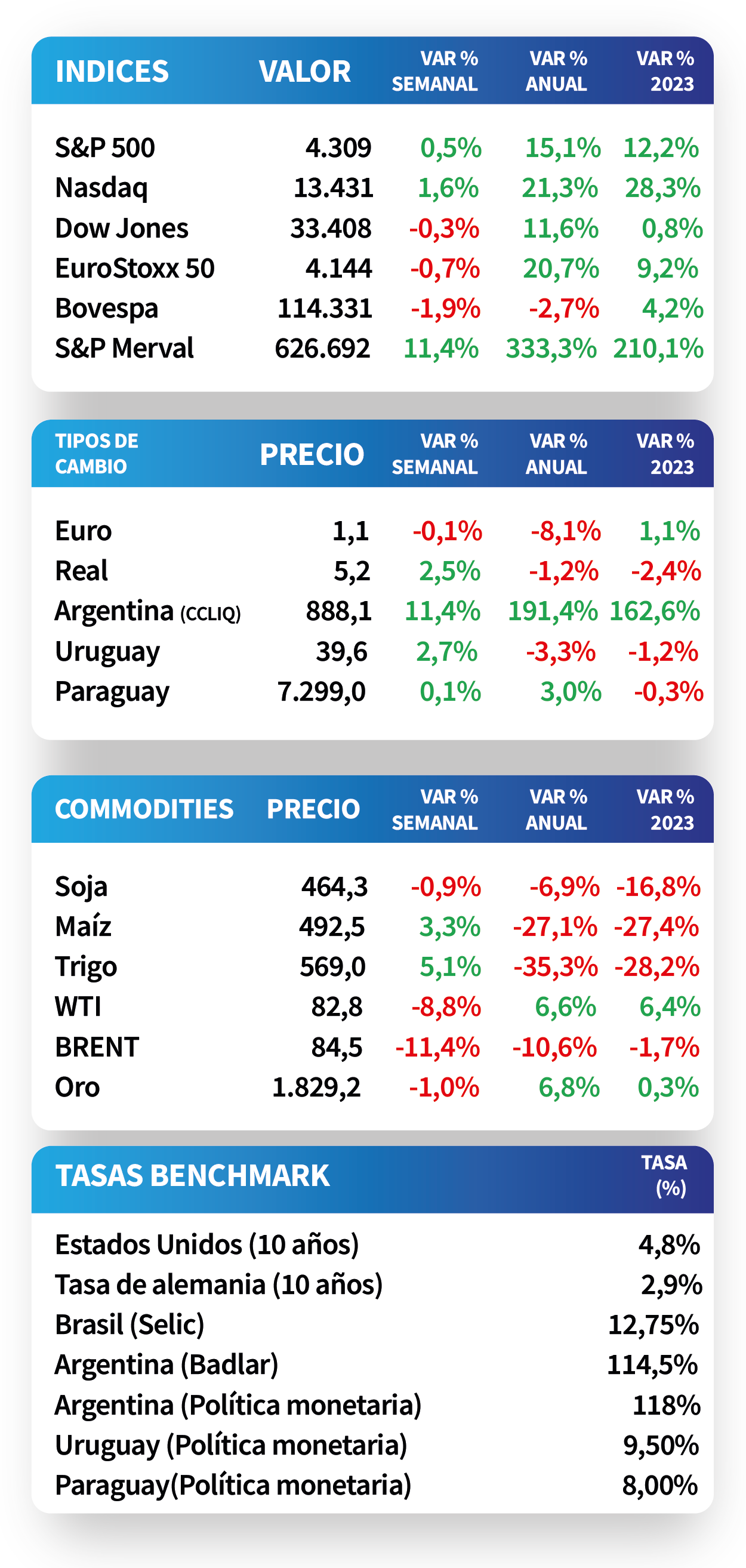

En Estados Unidos, la creación de nuevos puestos de trabajo en septiembre fue de 336 mil nóminas, casi duplicando la estimación de 170 mil y superando el registro de agosto (227 mil). A su vez, la tasa de desempleo se mantuvo en 3,8%, ligeramente por encima del 3,7% proyectado por los analistas. De este modo, con datos de actividad y empleo más benignos a los esperados, las probabilidades descontadas por el mercado de un alza adicional en la tasa de referencia (5,5% actual) este año se encuentran en 33% para noviembre y 18% para diciembre. En este contexto, los rendimientos de los bonos del Tesoro americano se ampliaron en la mayoría de los vencimientos durante la semana, a excepción de aquel a 1 año que cerró en 5,42%. En tanto, el de 3 años se ubicó en 4,89% y el de 10 años en 4,79%. Por su parte, en Brasil, la producción industrial avanzó +0,5% interanual, por debajo del +0,8% previsto. En Paraguay, la inflación de septiembre volvió a desacelerarse, al avanzar un +3,5% interanual, resultado que la sitúa por debajo de la meta objetivo del Banco Central para este año.

Monitor Semanal

Internacional

En Estados Unidos, la creación de nuevos puestos de trabajo en septiembre resultó de 336 mil, casi duplicando la estimación de 170 mil y superando el dato revisado de agosto (227 mil). En tanto, la tasa de desempleo se mantuvo en 3,8% frente al 3,7% proyectado. No obstante, se observa una moderación en los ingresos salariales en el mes, con resultados inferiores a las expectativas (+0,2% mensual y +4,2% anual), lo que aminora las presiones inflacionarias.

En otro orden, el Índice de Gerentes de Compras (PMI en inglés) manufacturero de la agencia Markit se ubicó en 49,8 puntos en septiembre, el nivel más elevado de los últimos 5 meses, y por encima de lo proyectado (48,9 puntos). Vale destacar que un desempeño superior a 50 puntos supone expansión, y uno por debajo contracción de la actividad.

De este modo, con datos de actividad y de empleo más benignos a los esperados, la probabilidad descontada del mercado de un incremento adicional de 25 puntos básicos en la tasa de política monetaria (5,5% actual) este año es de 33% en noviembre y 18% para diciembre, cuando la semana pasada se ubicaban en 17% y 19%, respectivamente.

En este contexto, los rendimientos de los bonos del Tesoro americano cerraron la semana con ampliaciones en la mayoría de los vencimientos, a excepción de aquel a 1 año que pasó de 5,45% a 5,42%. En tanto, el de 3 años avanzó de 4,80% a 4,89% y el correspondiente a 10 años desde 4,57% a 4,79%, manteniéndose en niveles máximos de 16 años. Por su parte, el rendimiento promedio de los bonos corporativos con Grado de Inversión (ETF LQD) se ubicó en 6,2%, el mayor valor desde octubre de 2022. En relación a las acciones, se destacaron el Nasdaq y el S&P 500, con incrementos de +1,6% y +0,5%, respectivamente.

En Eurozona, las ventas minoristas de agosto cedieron -1,2% mensual y -2,1% interanual, agudizándose el ritmo de bajas, y por debajo de lo esperado (-0,3% y -1,2%, respectivamente). En tanto, el PMI manufacturero de septiembre se ubicó en 43,4 puntos, en línea con las expectativas. En este contexto, el EuroStoxx 50 finalizó la semana con una merma de -0,7%.

El foco de la semana siguiente estará en la evolución del índice de precios al consumidor de septiembre en Estados Unidos. En concreto, se espera una ligera mejora interanual, hasta +3,6% y de +4,1% para la medición sin alimentos y combustibles. Además, se publicarán las minutas de las últimas reuniones de la Reserva Federal (Fed) y del Banco Central Europeo (BCE) y la producción industrial de agosto para el bloque europeo (-1,5% interanual esperado).

Regional

En Brasil, la producción industrial subió +0,4% mensual y +0,5% interanual, situándose por debajo de los pronósticos (+0,5% y +0,8%, respectivamente). Por otro lado, el PMI manufacturero se ubicó en 49 puntos en septiembre, ralentizándose frente a los 50,1 puntos registrados en agosto. En este escenario, el índice de acciones Bovespa cedió -1,9% semanal.

Por su parte, en México el PMI manufacturero también presentó una desaceleración en el noveno mes del año en comparación a agosto, al situarse en 49,8 puntos. No obstante, el índice de acciones de referencia cerró la jornada con una mejora de +0,8%.

En relación al desempeño de la deuda soberana de Latinoamérica, los rendimientos de los bonos soberanos en dólares a 10 años en Brasil y México pasaron de 6,68% y 6,10% posterior al encuentro de la Fed de septiembre (en el que se ratificó que la tasa de política monetaria continuará elevada por más tiempo), hasta el nivel actual de 7,08% y 6,57%, respectivamente.

En Chile, la inflación de septiembre se incrementó +0,7% mensual, acelerándose frente a agosto y superando lo esperado (+0,6%). A su vez, alcanzó el +5,1% en los últimos 12 meses.

La semana siguiente, el epicentro estará en la publicación de la inflación de septiembre en Brasil, estimándose una aceleración del +5,2% interanual. En México también se conocerá el dato de inflación del mes pasado, habiendo marcado en agosto un alza de +4,6% interanual; en tanto, se divulgarán las minutas de la última reunión de política monetaria del Banco Central.

Paraguay

La inflación de septiembre registró un alza de +0,5% mensual, acumulando en el año un +2,5% frente a igual período del año previo. A su vez, en la comparación interanual ascendió a +3,5%, resultando inferior a la meta objetivo del Banco Central del 4%. Luego de conocerse el dato, el tipo de cambio cerró con un avance de +0,2% hasta los Gs. 7.305 por dólar.

Los bonos soberanos en guaraníes finalizaron con un rendimiento de 8,56% promedio semanal a lo largo de todos los vencimientos y precios en torno a Gs. 100,2. Dentro de esta performance sobresalió el bono con plazo a 2040, que mantiene un rendimiento de 9,25%. Por el lado de los soberanos en dólares, los precios cedieron -1,7% promedio en la semana, alcanzando un rendimiento de 6,87%, con el correspondiente a 10 años en 6,86%.

Los rendimientos anualizados de los Fondos de Liquidez de PUENTE finalizaron la semana en 6,86% en guaraníes y 3,39% en dólares. Los niveles actuales de rendimientos en instrumentos en moneda local lucen favorables para remunerar posiciones de corto plazo.

La atención de la semana próxima girará en torno a la publicación de la actividad económica de agosto, que acumula en el año un crecimiento de +6,5% frente a igual período de 2022. Asimismo, se informará la evolución del comercio exterior durante el mes de septiembre.